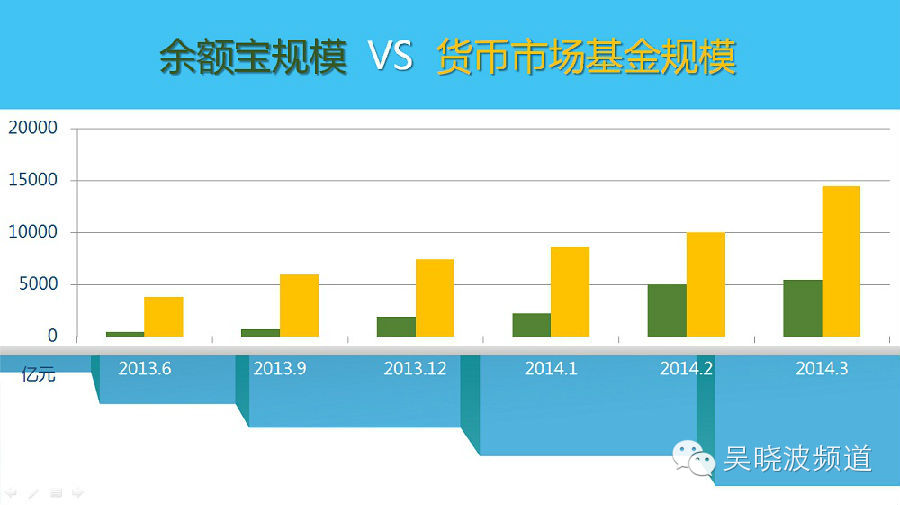

2014-09-29网易财经金融行业网 点击上面“金融行业网”关注金融哥 精品推荐关注:高端理财圈(微信号:toplcq) 29日,银监会发布消息称,宣布批复同意浙江省杭州市筹建浙江网商银行。浙江网商银行由浙江蚂蚁小微金融服务集团、上海复星工业技术发展有限公司、万向三农集团有限公司、宁波市金润资产经营有限公司共同发起设立。 批复显示,浙江蚂蚁小微金融服务集团有限公司认购该行总股本30%股份;上海复星工业技术发展有限公司认购该行总股本25%股份;万向三农集团有限公司认购该行总股本18%股份;同意宁波市金润资产经营有限公司认购该行总股本16%股份。 浙江蚂蚁小微金融服务集注册资本金为12.28亿元,注册地址是杭州市西湖区文三路477号华星科技大厦9层,法定代表人彭蕾。系原浙江阿里巴巴电商更名而来。 2014年6月11日,浙江阿里巴巴电商更名浙江蚂蚁小微金融服务集团有限公司,同时,马云和谢世煌将股份全部赠予杭州君瀚股权投资合伙企业,因此最新股权结构为杭州君澳持股41.14%,杭州君瀚持股57.86%。 从此,阿里巴巴电商从阿里的历史上消失,取而代之的是蚂蚁小微。 值得注意的是,上海复星工业技术发展有限公司为复星集团旗下企业,复星此前曾拟与均瑶集团合作设立民营银行,后因种种原因未果。现今其转头跟随阿里设立民营银行。 蚂蚁小微:贷款产品上限500万 银监会发布消息批准在浙江省杭州市筹建浙江网商银行。批复称,同意浙江蚂蚁小微金融服务集团有限公司(以下简称“蚂蚁小微”)认购该行总股本30%股份的发起人资格。蚂蚁小微究竟何许人也?内部人士对中国经济网记者表示,蚂蚁小微是筹备中的阿里小微金融服务集团的工商注册名。此外,“网商银行”是指利用互联网为主要运营手段,而非普遍理解的只给网商提供服务的银行,贷款产品上限将控制在500万。 就网商银行的业务模式,蚂蚁小微解释说,“网商银行”就是互联网商业银行,未来,会立足于互联网,充分利用互联网技术,通过大数据分析,实现全流程网络模式,去服务全体网民,拓宽网络商业的边界。 就服务对象而言,网商银行主要面向电子商务平台的小微企业和个人消费者,为他们提供有网络特色、适合网络操作、结构相对简单的金融服务和产品。 蚂蚁小微强调,网商银行会坚持小存小贷的业务模式,主要满足小微企业和个人消费者的投融资需求,具体来说是指主要提供20万以下的存款产品和500万以下的贷款产品。 此外,蚂蚁小微表示,银行的筹建会吸取阿里小贷这么多年在数据、风控等环节所积累的丰富能力;同时,在服务理念、体验上,也会依循阿里小贷所提供的小微企业信贷服务的经验,希望能呈现互联网化、便捷的服务。民营银行筹备完成,未来一段时间,也会保持两者的并行,以维持服务小微企业、消费者的各种服务。总体来说,网商银行和阿里小贷两者中间并没有冲突。(中国经济网) 阿里民营银行6个月内开业 主打小存小贷模式 银监会日前批复同意浙江省杭州市筹建浙江网商银行。阿里巴巴方面对此表示,浙江网商银行主要提供20万以下的存款产品和500万以下的贷款产品,并将于6个月之内完成开业。 阿里巴巴方面表示,作为首批民营银行试点之一,未来会基于互联网的思想和技术,通过大数据分析,去服务草根消费者和小微企业,服务实体经济。 对于阿里民营银行与小微金服的关系,阿里巴巴方面表示两者并没有冲突。阿里巴巴方面称,阿里筹建的银行和现有小贷业务,在数据能力,在服务理念等方面均保持一致。银行的筹建会吸取阿里小贷这么多年在数据、风控等环节所积累的能力。未来一段时间,会保持两者并行。 在股东持股比例方面,阿里巴巴表示,网商银行的主要发起人股东,包括小微金服、上海复星工业技术发展有限公司、万向三农集团有限公司、宁波市金润资产经营有限公司等,其持股比例分别为30%、25%、18%、16%。(完) 以下是阿里巴巴关于网商银行的信息介绍: 1.现在银行名称已经确定了么? 我们申报的银行名称叫做网商银行,网商银行就是互联网商业银行,我们期望能用互联网的技术、互联网的理念,尤其是互联网信用,去提供适合小微企业和草根消费者的金融服务,拓宽网络商业的边界。 2.网商银行的业务模式如何? 在我们向监管层的申报中,网商银行以互联网为主要手段和工具,全网络化营运,为电子商务平台的小微企业和个人消费者提供金融服务,提供有网络特色、适合网络操作、结构相对简单的金融服务和产品。 网商银行会坚持小存小贷的业务模式,主要满足小微企业和个人消费者的投融资需求,具体来说是指主要提供20万以下的存款产品和500万以下的贷款产品。 在具体的筹建中,我们将会依循监管层的指导,进一步完善我们的业务方案。 3. 网商银行大概什么时候会开业? 依据监管要求,筹建工作应自批复之日起6个月内完成。同我们之前申报的筹备一样,网商银行的筹建,同样会在监管层的指导、要求下,有序推进。 4.银行和小贷的关系?未来小微金服的小额贷款公司会消失么? 我们所筹建的银行,和现有小贷业务,在数据能力,在服务理念等方面一脉相承。 银行的筹建会吸取阿里小贷这么多年在数据、风控等环节所积累的丰富能力;同时,在服务理念、体验上,也会依循阿里小贷所提供的小微企业信贷服务的经验,希望能呈现互联网化、便捷的服务。民营银行筹备完成,未来一段时间,我们也会保持两者的并行,以维持我们服务小微企业、消费者的各种服务,这两者中间并没有冲突。 5.网商银行的注册地? 网商银行申报的注册地在浙江杭州。 6.关于网商银行参与筹建的其他股东,持股比例?(需要和银监会批文公示内容保持一致) 我们所申报的网商银行的主要发起人股东,包括小微金服、上海复星工业技术发展有限公司、万向三农集团有限公司、宁波市金润资产经营有限公司等,其持股比例分别为30%、25%、18%、16%。(财经网) 吴晓波:谁会是下一个中国银行业老大 吴晓波 当今世界,所有的传统行业都岌岌可危。你若问我,面临冲击最大的行业有哪些,我觉得银行应该算一个。 2013年,埃森哲在一份报告中预测,到2020年的美国,传统银行将失去35%的份额,四分之一的银行将消失。今年年初,《失控》的作者凯文•凯利在一次论坛演讲中更认为,“二十年内,传统意义上的银行会消失。”而在我看来,“消失”的时间可能不需要二十年。 现代银行业诞生于十七世纪末,以1694年的英格兰银行出现为标志,试想一下过去的这三百多年,几乎所有的行业都已经面目全非,然而银行业的基本制度和运营逻辑并无大变,这几乎是没有天理的事情。银行的基本业务有三项,分别为负债业务、资产业务和中间业务,此外,庞大细密的网点服务、数以百亿张的信用卡以及银联系统,构成为一张无远弗届的金融网络,覆盖了现代人的生活。 如今,上述六项均遭遇挑战,最令人兴奋的是,所有的挑战者居然均来自银行业以外。 先说负债业务,即活期存款、定期存款,就在去年的6月,阿里巴巴推出了余额宝,当时谁也没有料想到,它会在短短的八月后成为中国最大的货币基金。一年后的今天,余额宝引爆的惊悸已经过去,但是对于稍稍有点互联网知识的人而言,银行业的活期及定期存款利率已然形同虚设。 曾有很多银行业者疑惑地问我,“余额宝真的不是什么有吸引力的东西,几乎所有银行都有理财产品可以提供与余额宝一样的利息,可它为什么会那么的受到欢迎?”这个问题本身就是冲击的核心意义所在:余额宝挑战银行的不是产品和利息,而是一种新的服务和思维,它的服务便捷性、客户获取成本的低廉、对信用的理解以及互动的服务链,是银行业所完全陌生的。也就是说,你并没有做错,但已被击败。

再说资产业务,即个人贷款、企业贷款,P2P网络贷款平台的方兴未艾已经让银行业风声鹤唳,目前中国的P2P模式有三种,分别是以拍拍贷、合力贷、人人贷为代表的纯线上模式、以翼龙贷为代表的线上线下结合模式、以宜信为代表的债权转让模式,特别是宜信表现得最为凶猛和具有争议性,在过去的2013年,它以2.5万人的线下业务员团队,获得了500亿元的业务规模。可以预见的是,随着混业经营模式的成熟以及民营银行牌照的开放,BAT、保险公司乃至电信运营商都可能以自己的方式切分这块蛋糕。 中间业务,即代理支付及理财业务的防线更为薄弱。在美国,Paypal在两年前就支持P2P转帐服务,亚马逊和苹果也相继开始提供基于Kindle和iPhone、iPad的支付服务,亚马逊除了商店内支付之外,还提供个人对个人的支付服务。在中国,出现了两种新的支付模式,分别是以快钱、易宝支付、汇付天下、拉卡拉等为代表的独立第三方支付模式,和以支付宝、财付通为首的依托于自有电子商务网站提供担保功能的第三方支付模式。 今年3月11日,中信银行与腾讯、阿里巴巴达成合作协议,推出二维码支付和虚拟信用卡,这一合作在三天后被央行紧急叫停。然而,可以预见的是,在各方利益协商完成之后,基础于互联网的代理支付必将开闸。今年以来,基金公司绕开银行,直接在互联网上销售理财产品已成风尚,此举甚至得到了证监会的明确支持,至一季度末,互联网基金产品已经超过30只,合计资产规模达到1万亿元。 密布于全国城乡的银行网点,从来被视为银行最重要的竞争资本,2001年中国加入WTO时,它甚至被认为是中资银行与外资银行展开竞争的“最后的防线”,目前,农行拥有2.34万家网点,工行、建行、中国银行和交行的网点数量分别为1.71万、1.4万、1.12万和2695家,以每个网点雇佣员工20人计,即超过150万人,如今,随着互联网势力的入侵,星罗密布的网点很可能在瞬间成为“马奇诺防线”,进而变成银行转型的最大包袱和“负资产”。

信用卡的命运也许同样悲催,截至2013年末,全国累计发行银行卡42.14亿张,较上年末增长19.23%,看上去是一个颇好的增长数据,各行在信用卡手续费上的收入也很可观,仅工行一家就超过了140亿元,但是如果我说,在未来的五年内,绝大多数城市白领皮包里将不再存在一张信用卡,你相信吗?最后来说银联,在中国,银联公司成立于2002年,由五大行及造币公司为主要发起股东,拥有联网POS机241万台、联网ATM机21.5万台,为一家具有垄断优势的金融服务机构,日子过得“低调且滋润”,可是,当互联网移动支付成为主流之后,这家公司若不能及时转型,那么,好日子也许很快就到尽头了。 银行去哪儿,真的是一个问题了。目前,根据银监会的统计口径,全国各类金融机构约1600家左右,然而,当前的战局是,如蚂蚁雄兵般冲进来的新竞争者数倍于现有的机构数目,仅P2P公司数量就超过了2000家。 洪水已然爆发,但是对于监管部门来说,是疏是堵,仍在迟疑之中。今年3月14日,央行叫停了中信银行与腾讯、阿里的合作,3月21日,央行宣布,从4月1日起,汇付天下、易宝支付、随行付、富友等8家支付机构全国范围内停止接入新商户。几乎同时,央行对互联网支付和移动支付给出了明确的限制性条款。 3月份的这三道“金牌”,让汹涌澎湃了将近十个月的互联网金融创新进入平静期,这可以被视为创新思考期,也是监管部门为被动挨打的传统银行集团留出了一个喘息调整期,然而,战争才刚刚开始,局面远未失控,利益的争夺还没到刺刀见红的决战时刻。埃森哲在报告中对未来银行业的进化提出了四个方向,即服务无网点化、消费支付移动化、金融服务垂直化和金融信用人格化,这四个变化其实指出了传统银行业所面临的四重、同时到来的冲击,所谓的“四面楚歌”,描述的正是当前这样的景象吧。 不久前,法国零售银行协会对全球150位银行家进行问卷调查,当被问及“谁会是他们接下来最大的潜在威胁”时,大多数的银行家填写了一家互联网公司的名字:Google。 然而,他们或许竟也是错的,因为互联网最大的魅力在于——你未来的敌人,很可能并没有出现在现有的名单上。 好吧,现在你也来猜猜:谁会是下一个中国银行业老大? 以下为银监会的批复正文: 中国银监会 关于筹建浙江网商银行股份有限公司的批复 浙江网商银行股份有限公司筹备工作小组: 经审核,现批复如下: 一、同意在浙江省杭州市筹建浙江网商银行。 二、同意浙江蚂蚁小微金融服务集团有限公司认购该行总股本30%股份的发起人资格;同意上海复星工业技术发展有限公司认购该行总股本25%股份的发起人资格;同意万向三农集团有限公司认购该行总股本18%股份的发起人资格;同意宁波市金润资产经营有限公司认购该行总股本16%股份的发起人资格。其他认购股份占总股本10%以下企业的股东资格由浙江银监局按照有关法律法规审核。 三、筹建工作接受浙江银监局的监督指导。筹建期间不得开展金融业务活动。 四、筹建工作应自批复之日起6个月内完成,并按照有关规定和程序向浙江银监局提出开业申请。如未能按期完成筹建,应在筹建期限届满前1个月向银监会提交筹建延期报告。筹建延期不得超过一次,最长期限为3个月。逾期未提交开业申请的,本筹建批准文件失效。 |